Une disposition fiscale dont bénéficient plus de deux millions de contribuables a pour justification d’inciter les redevables d’obligations alimentaires à s’en acquitter. Si la cause est louable, l’instrument est critiquable sur deux points : le bénéfice en est maximal pour les contribuables aisés et le coût en est supporté par l’ensemble de la collectivité. Ceci interroge la notion même de « fiscalité incitative ». Une autre approche est préférable.

Un mécanisme vertueux en apparence

Le Code Civil énonce depuis 1803 les obligations qui naissent du mariage (articles 203 à 211) :

« Les époux contractent ensemble, par le fait seul du mariage, l’obligation de nourrir, entretenir et élever leurs enfants ».

« Les enfants doivent des aliments à leurs père et mère ou autres ascendants qui sont dans le besoin ».

« Les obligations résultant de ces dispositions sont réciproques ».

« Les aliments ne sont accordés que dans la proportion du besoin de celui qui les réclame, et de la fortune de celui qui les doit ».

« Lorsque celui qui fournit ou celui qui reçoit des aliments est replacé dans un état tel, que l’un ne puisse plus en donner, ou que l’autre n’en ait plus besoin en tout ou partie, la décharge ou réduction peut en être demandée ».

« Si la personne qui doit fournir des aliments justifie qu’elle ne peut payer la pension alimentaire, le tribunal pourra, en connaissance de cause, ordonner qu’elle recevra dans sa demeure, qu’elle nourrira et entretiendra celui auquel elle devra des aliments ».

L’administration fiscale ne pouvant ignorer l’existence de ces obligations a depuis longtemps demandé aux contribuables de déclarer les pensions alimentaires perçues, afin de les intégrer à leurs revenus imposables. Si une mère isolée vit avec son enfant d’un salaire de 1.600 euros net et des 1.000 euros mensuels d’une pension alimentaire versée par son ex-conjoint aisé, il est fiscalement légitime de lui faire payer l’impôt sur ses revenus, de l’ordre de 1.000 euros par an.

Comme cette femme paye des impôt sur la pension alimentaire qu’elle reçoit, il est fiscalement évident qu’une double imposition n’est pas légitime : son ex-conjoint peut donc déduire cette pension alimentaire de 12.000 euros de ses revenus annuels. Et si ses revenus sont très élevés – par exemple 100.000 euros annuels – et qu’il vit seul, ceci lui permet de réduire son impôt de 4.920 euros par an.

Dans cet exemple, la fiscalisation de cette pension alimentaire de 1.000 euros par an « coûte » à la collectivité, en diminution de recette fiscale, presque 4.000 euros par an. Au bénéfice exclusif du plus aisé des ex-conjoints.

Des dispositions fiscales visiblement contournées

La prise en compte des pensions alimentaires perçues est décrite en page 109 de la Brochure pratique 2019 éditée par l’administration fiscale pour la déclaration des revenus 2018.

« Déclarez lignes 1A0 à 1D0 :

– les pensions et les rentes alimentaires ;

– les prestations compensatoires perçues, à la suite d’un jugement de divorce, sous forme d’une rente ou de versements en capital effectués sur une période supérieure à 12 mois ;

– la contribution aux charges du mariage lorsque son versement résulte d’une décision de justice et que les époux font l’objet d’une imposition distincte.

En cas de divorce ou séparation des parents, déclarez ligne 1AO ou 1BO la pension qui vous est versée par l’autre parent pour l’entretien et l’éducation des enfants dont vous assumez la charge. Lorsqu’elle est versée directement à un enfant majeur rattaché à votre foyer, déclarez la pension ligne 1CO ou 1DO. »

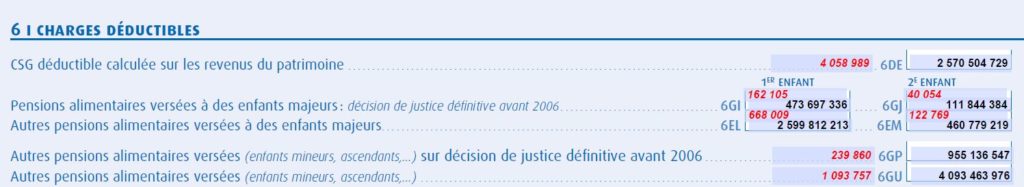

Pour l’année 2016, plus de 1,2 millions de déclarants ont indiqué (en 1A0) avoir perçu des pensions alimentaires, pour un total de 5,07 milliards d’euros. En y ajoutant les cases correspondant aux personnes à charge, le total des « pensions alimentaires perçues » se montait à 5,8 milliards d’euros.

Symétriquement, la brochure détaille en pages 173 à 175 les pensions alimentaires constituant des charges à déduire des revenus, réparties dans plusieurs catégories :

« Pensions alimentaires versées dans le cadre d’une obligation alimentaire :

– versées aux ascendants

– versées aux descendants (enfants mineurs ou majeurs)

Pensions alimentaires versées en vertu d’une décision de justice ou d’une convention de divorce par consentement mutuel :

– au profit de vos enfants (enfants mineurs dont vous n’avez pas la garde, enfants majeurs)

– au profit de votre époux ou ex-époux »

En 2016, le versement de plus de deux millions de pensions alimentaires a été déclaré, pour un montant cumulé atteignant 8,7 milliards d’euros. Il est saisissant de constater que ces prétendus versements sont 50% supérieurs aux 5,8 milliards de pensions alimentaires déclarées perçues.

Il est possible, voire probable, que la majorité des déclarations asymétriques (versées mais pas perçues) sont destinées à des personnes non imposables, ce qui n’a alors que peu d’incidence sur la recette fiscale du côté des bénéficiaires de ces pensions.

Il est aussi plausible d’imaginer qu’une part significative des pensions déclarées versées sont fictives, impliquant deux personnes s’entendant intelligemment (en famille) dans l’objectif unique de minimiser la ponction fiscale – de façon nettement plus substantielle. Si le « bénéficiaire » est prêt à signer une déclaration complaisante pour le bénéfice fiscal de celui qui prétend lui verser une pension alimentaire, il ne pousse pas le vice jusqu’à porter sur sa propre déclaration d’impôt une somme dont il n’a peut-être jamais vu la couleur…

Une mécanique fiscale pervertissant l’esprit de la loi

La brochure de l’impôt 2019 indique en page 173 :

« Conformément à l’article 208 du code civil, le montant de la pension déductible du revenu global doit être déterminé en tenant compte des besoins du bénéficiaire et de l’état de fortune de celui qui la verse ».

Ceci se fait assez naturellement entre débiteurs et créanciers de pensions alimentaires, avec l’appui du juge lorsque les payeurs se montrent récalcitrants. De façon assez systématique, c’est bien celui qui dispose de moyens financiers supérieurs qui verse une pension de subsistance à l’autre dont la condition économique est inférieure. A tel point que certains ex-conjoints sont tentés de rester quelque temps au chômage après une séparation afin de minimiser le niveau de la pension calculée par le juge…

La mécanique fiscale a l’effet inverse, en adoucissant d’autant plus l’effort financiers des débiteurs que leurs revenus sont importants. Pour les pensions versées à l’ex-conjoint, aux enfants mineurs ou ascendants, cet effet n’est pas plafonné explicitement, contrairement au cas des pensions versées aux enfants majeurs :

« Pour les enfants majeurs célibataires, la déduction des pensions alimentaires est limitée par la loi à 5 888 € par enfant et par an, ou à 11 776 € par couple marié ou pacsé. La limite de déduction peut être doublée (soit 11 776 €), si vous subvenez seul aux besoins de vos enfants majeurs célibataires, veufs ou divorcés, chargés de famille, quel que soit le nombre de vos petits-enfants ».

« Si l’enfant majeur ne dispose pas de ressources suffisantes et vit sous votre toit, vous pouvez déduire une somme forfaitaire de 3 500 € pour les dépenses de nourriture et d’hébergement, éventuellement réduite au prorata du nombre de mois concernés lorsque l’hébergement de l’enfant ne porte que sur une fraction de l’année ».

Ainsi, la fiscalisation des pensions alimentaires est un moyen mis à la disposition des contribuables pour optimiser leur impôt en jouant intelligemment avec la variété – réelle ou affichée – des configurations familiales. Mais ce n’est pas le seul. Il est instructif de le comparer à l’effet du quotient familial pour la prise en compte des enfants.

Un mécanisme alternatif au quotient familial

Le quotient familial intervient dans le calcul de l’impôt sur le revenu de foyers fiscaux déclarant avoir des enfants à charge. Son effet, dépendant du nombre d’enfants et du statut matrimonial des parents, est plafonné selon des règles enrichies d’exceptions.

Les parents d’enfants majeurs se trouvent ainsi confrontés à une intéressante combinatoire d’options pour optimiser leur impôt selon le nombre, l’âge, l’activité et leurs éventuels revenus (à déclarer en partie), le tout dépendant évidemment de leur statut matrimonial, de la répartition et du niveau des revenus du couple. Par exemple, lorsqu’un jeune lycéen ou étudiant a des revenus propres, ils sont exonérés d’impôt dans la limite de 4.495 euros en 2019 (trois fois le SMIC mensuel).

Impossible d’énoncer une règle générale : chaque famille doit simuler avec soin les diverses options pour mesurer ce qui optimisera son revenu disponible. Dans certains cas, il est préférable qu’un jeune majeur opte pour une imposition commune avec son ou ses parents, dans d’autres une imposition séparée alimentée par une pension alimentaire bien calibrée est fiscalement plus intéressante.

Peut-on faire plus équitable et plus simple ?

Supprimer la déclaration des pensions alimentaires, versées comme perçues, serait nettement plus efficace pour les Finances publiques. L’équité en serait renforcée, la recette fiscale augmentée, des coûts de gestion et de contrôle supprimés, l’espace de liberté des contribuables élargi. Ceci aurait-il un effet sur le versement effectif des pensions alimentaires par les débiteurs ? Peut-on craindre une diminution du paiement des pensions alimentaires du fait de la disparition de cette incitation fiscale ?

Il est probable qu’un changement brutal de règles pour deux millions de contribuables s’accompagnerait d’un mécontentement visible. Mais il n’est pas impossible d’expliquer au père évoqué au début de cet article qu’une augmentation de 4.920 euros de son impôt est surmontable lorsqu’un dispose de 100.000 euros de revenus par an. Néanmoins, un tel changement doit s’accompagner de vigilance et de la mise en place d’un dispositif renforcé pour en finir avec les impayés de pensions alimentaires.

L’excellent rapport que Daniel Lenoir a publié dans ce sens avec Terra Nova récemment doit être mis en œuvre. La recommandation principale de cet article donne les moyens financiers de créer « une agence chargée de percevoir toutes les pensions alimentaires et de les verser au parent créancier ».

Par ailleurs, les pensions alimentaires plus ou moins fictives justifiées uniquement par un calcul d’optimisation fiscale devraient disparaître de façon spontanée, invitant probablement de nombreuses familles à opter pour le rattachement fiscal de leurs enfants majeurs, tant que le mécanisme du quotient familial est en vigueur (malgré des inconvénients de même nature).

Au fond, on s’interroge sur la survivance de mécanismes compliqués qui apportent plus ou moins indirectement un avantage financier aux familles aisées – qui ne bénéficient par définition pas des aides sociales – laissant une vaste classe moyenne sans aide ou avec des bouts épars. Une aide universelle serait certainement plus lisible, équitable et efficace.